個人事業主の確定申告が初めての方へ。確定申告の流れ、必要な書類、節税対策までわかりやすく解説していきます。

確定申告とは、1年間の所得を計算し、それに応じた所得税の額を計算して、国(税務署)に申告する手続きです。

会社員のように年末調整を受けている人は、通常、確定申告は不要ですが、副業収入がある場合や、

不動産収入がある場合など、様々なケースで確定申告が必要になることがあります。

- 所得税の正確な計算:1年間の収入と経費を正確に把握し、それに応じた税金を計算するためです。

- 税金の過不足の調整:源泉徴収された税金や、事前に納めた税金と、実際に支払うべき税金の額を比較し、過不足を調整するためです。

- 税金の控除:医療費や寄付金など、税金から控除できる項目がある場合、確定申告を行うことで税金を少なくすることができます。

なぜ確定申告が必要なの?

なぜ確定申告が必要なの?-

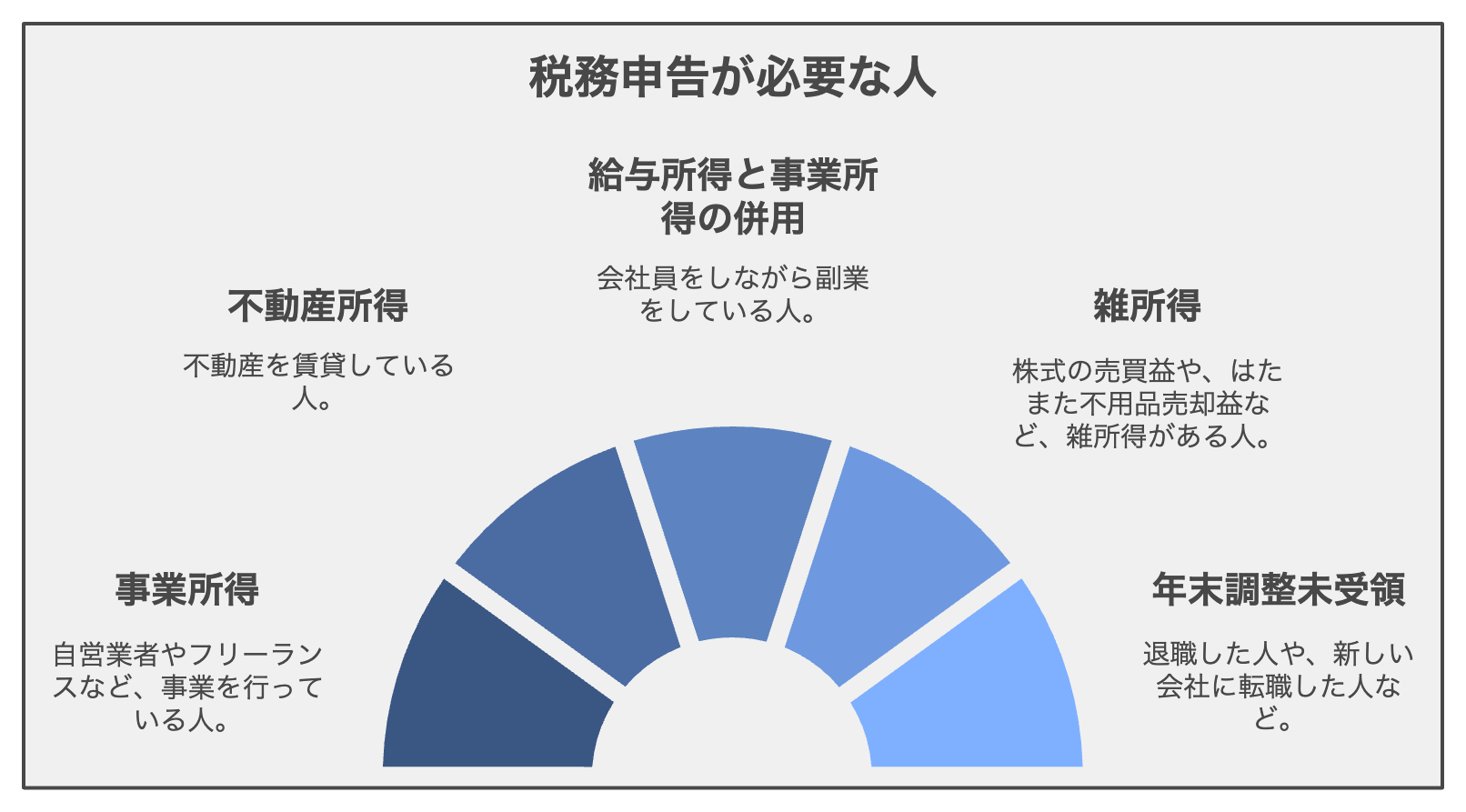

確定申告が必要な人

- 事業所得がある人:自営業者やフリーランスなど、事業を行っている人

- 不動産所得がある人:不動産を賃貸している人

- 給与所得と事業所得を併せている人:会社員をしながら副業をしている人

- 雑所得がある人:株式の売買益や、はたまた不用品売却益など、雑所得がある人

- 年末調整を受けていない人:退職した人や、新しい会社に転職した人など

確定申告が必要な人は、以下の場合が挙げられます。

-

個人事業主の確定申告について

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税等の額を計算して確定させる手続です。申告等の期限は、その年の翌年2月16日から3月15日までです。

-

青色申告と白色申告

- 青色申告:事前に「青色申告承認申請書」を提出する必要がありますが、10万円または65万円の特別控除を受けることができます。また、損失を今後に渡り乗り越えることも可能です。

- 白色:青色申告ほどの免除はありませんが、手続きは簡単です。

-

収入と経費の整理

- 収入:売上、サービス提供などの収入を集計します。

- 経費:事業にかかった費用を含みますし、収入から差し引きします。経費には、事務所の家賃、交通費、通信費などが含まれます。

-

所得税の計算方法の基本的な流れ

- 収入の計算:

* 売上を得るために使った経費をすべて合算します。

* 家賃、水道光熱費、通信費、消耗品費、人件費など、事業に直接・間接にかかった費用が対象となります。 - 必要経費の計算売:

* 売上を得るために使った経費をすべて合算します。

* 家賃、水道光熱費、通信費、消耗品費、人件費など、事業に直接・間接にかかった費用が対象となります。 - 所得の計算:

* 収入から必要経費を差し引くことで、所得が算出されます。 - 所得控除の適用:

* 医療費控除: 高額な医療費を支払った場合

* 生命保険料控除: 生命保険料を支払った場合

* 配偶者控除: 配偶者が働いていない場合

* 扶養控除: 子供や親を扶養している場合

など、様々なケースで所得控除を受けることができます。 - 課税所得の計算:

* 所得から所得控除を差し引いた金額が、課税所得となります。 - 所得税額の計算:

* 課税所得に税率を乗じて所得税額を計算します。

* 税率は、課税所得の金額によって異なります。